Aprobado el nuevo sistema de cotización para los autónomos, que entrará en vigor el 1 de enero de 2023

La finalidad de esta nueva ley es recaudar más, el 80% de los autónomos tributan por la base mínima y eso va a cambiar.

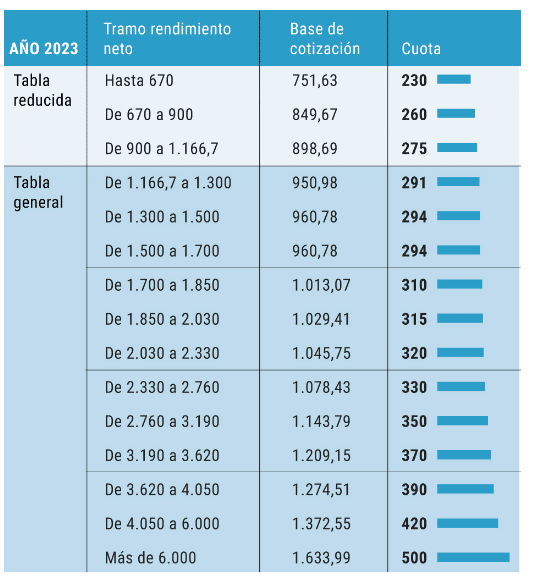

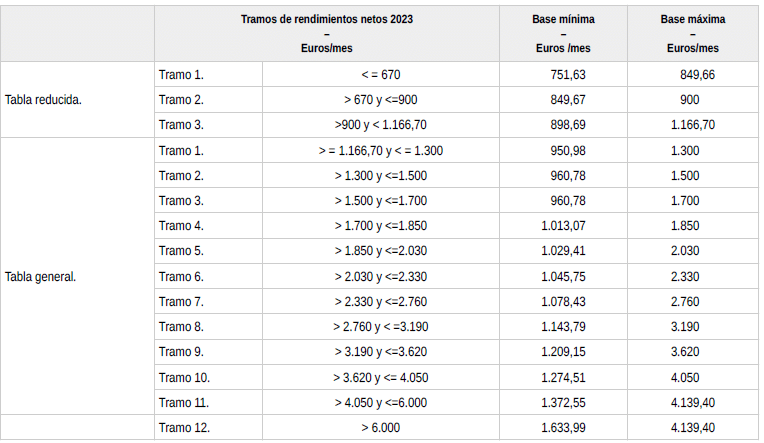

La tabla para los próximos 3 años tiene 15 tramos y tendrás que elegir el tuyo, según tu previsión de «Rendimiento neto»

Se podrá cambiar hasta 6 veces de tramo, cada dos meses, para acercarse más a los resultados reales:

si solicitas el cambio en enero o febrero tendrá efectos del 1 de marzo, si la solicitud la haces en marzo o abril el efecto será

del 1 de mayo, pidiendo el cambio en mayo o junio el efecto será desde el 1 de julio, si lo haces en julio y agosto

el efecto será para el 1de septiembre, si el cambio lo pides en sept o en octubre cambiará tu base a partir del día 1 de noviembre

y si pides en nov o diciembre tendrá efectos desde el 1 de enero del año siguiente.

Recuerda que hasta ahora se podía hacer 4 veces al año (aún estás a tiempo de hacer cambios para el periodo octubre a diciembre

si comunicas el cambio de base antes de que acabe el mes de septiembre de 2022)

Al empezar el año tendrás que hacer una previsión de tus ingresos y elegir cuánto vas a pagar

Y al año siguiente habrá que regularizar, la seg social averiguará cuánto ha sido tu rendimeinto neto leyéndolo de hacienda,

y te podrían devolver dinero si has cotizado de más o tendrás que pagar más si te has quedado corto en tus estimaciones.

Tendrás de plazo hasta el último día del mes posterior a cuando te hagan la reclamación del dinero que falte por pagar.

Si has pagado de más,

podrías solicitar que no te devuelvan el dinero y así cotizar por más, por lo que habías elegido en un principio, pero ojo,

con el límite máximo de tu base de cotización a 31 de diciembre de 2022.

Cuando ya se conozca cuánto has declarado de rendimiento neto del año a Hacienda, será cuando se haga el «ajuste», hasta ese momento

las bases de cotización por las que hayas pagado serán «provisionales»

Como ves, a la izquierda están los rendimientos netos mensuales que estimes vas a obtener

Actualmente la base de cotización mínima es de 960,60, pero en 2023 podrías tener una base aún menor, la mínima es de 751,63 euros

Igualmente se paga e 30,60 % de la base, por eso si tu tramo es el 1 pagarás el 30,60% de 751,63 que son 230 euros. En 2025 la mínima será menor, 200 euros.

Si tus rendimientos esperados están entre 1300 y 1700 euros, seguirás pagando casi igual que hasta ahora, 294 euros, ya que la base de cotización

es 960,78 euros.

Esas son las bases mínimas y sus cuotas correspondientes, pero dentro de tu tramo estimado puedes elegir una base algo mayor, la máxima está regulada

Pero la gran pregunta es, cómo calculo cuáles serán mis rendimientos netos en 2023???

RENDIMIENTO NETO = INGRESOS COMPUTABLE – GASTOS DEDUCIBLES + CUOTAS SEG SOCIAL – 7% (3% para el caso de los autónomos societarios)

o sea, que el rendimiento neto se calcula como se hace hasta ahora para hacienda, coge tu modelo 130 y verás cuál es tu rendimiento neto actual

Para la regularización final se cogerá el resultado de la actividad según lo establecido en la declaración de la renta.

Si estás en Estimación directa:

Rendimiento neto de la actividad + cuotas pagadas en el año a la seguridad social

El rendimiento que se calcula para hacienda podremos reducirlo para pagar menos a la seg social,

concretamente podremos restar un 7%, o sólo un 3% si eres un autónomo societario.

Si por ejemplo tu rendimiento neto el último año (lo puedes ver en tu declaración de renta del 2021 casilla 235) ha sido de 14.000 euros

le habrá que sumar lo que pagaste de seguridad social (casilla 186 en la declaración de renta del 2021), por ejemplo 3.143

el rendimento neto a computar es 17.143 euros

a esa cantidad le restaremos el 7% (17.143 *7/100= 1200 euros a restar)

17.143 – 1200 = 15.943 euros

que dividido entre los días que se haya estado de alta en autónomos y multiplicado por 30 nos dará el promedio mensual.

PROMEDIO MENSUAL= RENDIMIENTOS NETOS /Nº DE DIAS DE ALTA EN AUTÓNOMOS * 30

15.943/360*30= 1328,58

con ese resultado estarías en el tramo 2 de la tabla general del cuadro anterior, por lo que podrás elegir una base entre 960,78 y 1500 euros.

Recuerda que es una orientación, no «tienes» que elegir ese tramo, sólo si estimas que en 2023 ganarás lo mismo que en 2021.

Aquí estamos haciendo el cálculo según la declaración de renta del año 2021.

Si estimaras que en 2023 tus rendimientos netos serán 20.000 sin restar las cuota de la seg social

el promedio mensual de 1643 euros te llevaría al tramo siguiente, siendo la misma la base mínima, pero podrías llegar a elegir una base máxima de 1700 euros

Para que tuvieras que pagar la cuota máxima en 2023 de 500 euros, tendrías que tener unos rendimientos netos de tu actividad de más de 75.000 euros anuales.

AUTÓNOMOS SOCIETARIOS:

Se mirará en la declaración de renta todos los ingresos obtenidos por la participación en la Sociedad, tanto de trabajo como de capital, dinerarios o en especie.

Para poder aplicar la reducción del 3% tendrán que haber estado de alta al menos 90 días en el año.

Si deseas saber más contacta conmigo en Mí WhatsApp

“Este contenido ha sido creado el 05/09/2022, se encuentra protegido por derechos de autor desde ese momento a favor de Begoña Fernández Enríquez. Está permitida su reproducción, distribución o cualquier otra forma de compartir este contenido, sea gratuito o no, parcial o total. Se requiere la mención a Begoña Fernández Enríquez, por tener la autoría. Para un uso comercial se requiere una licencia especial. Para mayor información por favor escribir a info@asesoraemprende.com.»

0 comentarios